2020년 다양한 투자세액공제가 하나로 합쳐졌다. 이제는 통합투자 세액공제 하나만 알면 된다. 고정자산 취득이나 자본적지출시 법인세 세액공제 혜택을 받을 수 있다.

1. 대상

- 중소기업, 중견기업, 대기업

2. 요건

- 기계장치 등을 구입(중고 제외, 리스 제외)하는 경우 기본공제 금액과 추가공제금액을 공제

- 수도권과밀억제권역 투자세액공제 배제

3. 세액공제

통합 투자세액공제액 =기본공제금액+추가공제금액

① 기본공제 금액 : 해당 과세연도에 투자한 금액의 100분의 1(중견기업은 100분의 3, 중소기업은 100분의 10)

② 추가공제 금액 : 투자 금액이 해당 과세연도의 직전 3년간 연평균 투자 또는 취득금액을 초과하는 경우 그 초과금액의 100분의 3. 다만 추가공제 금액이 기본공제 금액을 초과하는 경우에는 기본공제 금액의 2배를 한도로 한다.

4. 사후관리

- 세액공제받은 자산을 다른 목적으로 전용하는 경우 세액공제액과 이자상당액 납부

- 이자상당액 있음

5. 기 타

- 농업촌 특별세 대상

- 최저한세 대상

- 10년 이월 세액공제 가능

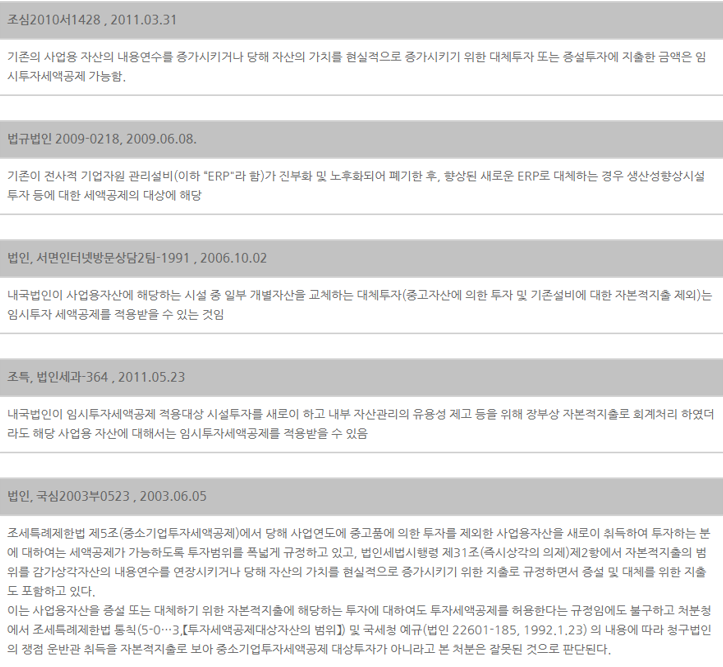

자본적 지출 관련(참고만 하세요.)

제24조(통합 투자세액공제) ① 대통령령으로 정하는 내국인이 제1호가 목 또는 나목에 해당하는 자산에 투자(중고품 및 대통령령으로 정하는 리스에 의한 투자는 제외한다. 이하 이조에서 같다)하는 경우에는 제2호 각 목에 따른 기본공제 금액과 추가공제 금액을 합한 금액을 해당 투자가 이루어지는 과세연도의 소득세(사업소득에 대한 소득세만 해당한다) 또는 법인세에서 공제한다. <개정 2021. 12. 28.>

1. 공제대상 자산

가. 기계장치 등 사업용 유형자산. 다만, 대통령령으로 정하는 자산은 제외한다.

나. 가목에 해당하지 아니하는 유형자산과 무형자산으로서 대통령령으로 정하는 자산

2. 공제금액

가. 기본공제 금액: 해당 과세연도에 투자한 금액의 100분의 1(중견기업은 100분의 3, 중소기업은 100분의 10)에 상당하는 금액. 다만, 다음의 어느 하나에 해당하는 경우에는 다음의 구분에 따른 금액으로 한다.

1) 신성장ㆍ원천기술의 사업화를 위한 시설로서 대통령령으로 정하는 시설(이하 이조에서 “신성장사업화시설”이라 한다)에 투자하는 경우: 100분의 3(중견기업은 100분의 5, 중소기업은 100분의 12)에 상당하는 금액

2) 국가전략기술의 사업화를 위한 시설로서 대통령령으로 정하는 시설(이하 이 조에서 “국가전략기술사업화시설”이라 한다)에 2024년 12월 31일까지 투자하는 경우: 100분의 6(중견기업은 100분의 8, 중소기업은 100분의 16)에 상당하는 금액

나. 추가공제 금액: 해당 과세연도에 투자한 금액이 해당 과세연도의 직전 3년간 연평균 투자 또는 취득금액을 초과하는 경우에는 그 초과하는 금액의 100분의 3(국가전략기술사업화시설의 경우에는 100분의 4)에 상당하는 금액. 다만, 추가공제 금액이 기본공제 금액을 초과하는 경우에는 기본공제 금액의 2배를 그 한도로 한다.

② 제1항에 따른 투자가 2개 이상의 과세연도에 걸쳐서 이루어지는 경우에는 그 투자가 이루어지는 과세연도마다 해당 과세연도에 투자한 금액에 대하여 제1항을 적용한다.

③ 제1항에 따라 소득세 또는 법인세를 공제받은 자가 투자완료일부터 5년 이내의 기간 중 대통령령으로 정하는 기간 내에 그 자산을 다른 목적으로 전용하는 경우에는 공제받은 세액공제액 상당액에 대통령령으로 정하는 바에 따라 계산한 이자 상당 가산액을 가산하여 소득세 또는 법인세로 납부하여야 한다. 이 경우 해당 세액은 「소득세법」 제76조 또는 「법인세법」 제64조에 따라 납부하여야 할 세액으로 본다.

④ 제1항을 적용받으려는 내국인은 대통령령으로 정하는 바에 따라 세액공제신청을 하여야 한다.

⑤ 제1항부터 제4항까지의 규정을 적용할 때 투자금액의 계산방법, 해당 과세연도의 직전 3년간 연 평균 투자금액의 계산방법, 신성장 사업화시설 및 국가전략기술사업화시설의 판정방법 및 그밖에 필요한 사항은 대통령령으로 정한다. <개정 2021. 12. 28.>

[본조 신설 2020. 12. 29.]